解決事例あり!外国人の相続について

外国人の相続とは

国際化が進んだ現在では外国に住む日本人、日本に住む外国人など、近年では国際交流が盛んに進んでいる影響で、現在では結婚するカップルの10組に1組が国際結婚という統計もあるほど年々国際結婚の数が増加し続けています。 被相続人もしくは相続人の中の誰かが外国籍であれば、日本人では想定していない相続の問題が生じます。

どの法律に準拠するかが重要になる

準拠する法律は「被相続人」の国籍で決まる

外国人の相続ではどこの国の法律が適用されるかが問題になります。

なぜなら、準拠する法律が異なれば、相続のルールが変わってしまいます。つまり、相続人や相続税率など、全てが変わってしまうのです。

原則として日本では相続統一主義という考え方が採用されており、「相続は、被相続人の本国法による(法の適用に関する通則法第36条)」と定められています。

つまり、相続においては、相続財産が動産であるか不動産であるかを問わず、相続発生当時の被相続人の国籍がある国の法律に従うことになります。

母国の法律を適用する国、日本の法律を適用する国

相続の際に拠り所となる法律を準拠法といいます。母国の法律が準拠法となるか(母国の法律に従わせるのか)、日本の法律が準拠法となるか(日本の法律に従わせるのか)、国によって異なります。また、財産の種類によって異なる場合もあります。

亡くなった人の母国の法律に従うとしている国

日本、韓国、台湾、イタリア、ドイツ、イタリア、オランダ、ブラジル、など

亡くなった人が住んでいる国の法律に従うとしている国

アメリカ、中国、イギリス、フランス、スイス、デンマークなど

相続に必要な書類

相続が発生した場合、故人の「遺言書」が存在しなければ、故人の遺産を相続する権利がある相続人は全員で故人の遺産をどう分けるかを話し合い、遺産の分割方法を決める「遺産分割協議」を行う必要があります。

この際に後々のトラブルを未然に防ぐため、故人の遺産の分割方法を記した「遺産分割協議書」という書面が作成され、相続人全員の署名とともに、実印による押印が必要になります。

しかし、相続に関わる者の中で、国際結婚等の理由により相続人が海外在住であったり、外国籍であったりすると、必要書類の用意に時間を要することもありますので事前に押さえておいていただければと思います。

印鑑証明・住民票について

故人の預金の解約や不動産の名義変更(相続登記)などの手続きでは、遺産分割協議書とあわせて「印鑑証明」の提出が必要です。相続登記では不動産を相続した人の「住民票」の提出も必要になります。

相続人が海外在住の場合には、これらの資料の代わりになる資料を用意する必要があります。

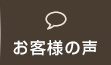

・サイン証明(印鑑証明の代わり)

・在留証明(住民票の代わり)

サイン証明のサンプル※NY領事館へ提出する場合のものです。

申請書のダウンロードはこちら

在留証明願のサンプル※NY領事館へ提出する場合のものです。

在留証明書 ダウンロードはこちら

戸籍の収集について

相続人を確定するために被相続人と相続人の戸籍が必要になりますが、外国では戸籍制度がないことがおおく被相続人が外国人の場合は戸籍に代わる証明書を取り寄せる必要があります。

・出生証明書

・婚姻証明書

・死亡証明書

・宣誓供述書 など

税務(相続税)の問題

被相続人もしくは相続人が海外に住んでいる場合、相続税の課税対象となる財産について、注意が必要です。

現地で生活するために、被相続人の財産が海外にあることは十分に考えられます。

被相続人が、海外で住んでいた場合、5年を超えて海外に住んでいたかどうか、かつ相続人がどこに住んでいるか等で、相続税の課税対象の財産が変わってきます。

被相続人が海外に住んでいても、相続人が日本に住んでいる場合

居住無制限納税義務者になりますので、日本の財産も海外の財産も相続税の対象となります。この場合相続人の国籍が日本だろうと外国であろうと関係ありません。

被相続人が海外に住んでいて、相続人も海外に住んでいる場合

海外にある財産は課税の対象外になります。だからといって、海外に居住地を移せば、税金を払わなくてよいのかというと、そうではなく、移住をしてから5年を超えてからでなければ、課税対象から外れません。

被相続人、相続人いずれも海外に住んで5年を超えている場合は、制限納税義務者になりますので、日本の財産のみが課税対象になります。ただし、どちらかが海外に住んで5年を超えていない場合は、非居住無制限納税義務者になりますので、日本の財産も海外の財産も相続税の対象となります。

被相続人が海外に住んでいて、相続人が海外に住み、かつ外国国籍の場合

日本の財産のみ相続税の課税対象になります。

なお、国内に住所があるかどうかの判断等は、相続発生又は贈与時点を基準とし、この場合の住所とは各人の生活の本拠をいいます。ただ住民票上の住所が基準になる訳ではなく、生活の本拠であるかどうかは客観的事実に基づいて判断されます。

国際相続のまとめ

1.被相続人の国籍が準拠する法律を決める

2.被相続人の居住地域、相続人の国籍・居住地域が課税対象を決める

外国人の相続は複雑で実務的にもいろいろとトラブルが起こりやすいものです。司法書士や行政書士などの専門に相談をすると良いでしょう。

解決事例

在日韓国人の父の相続で基本証明書等の韓国の書類を収集をして解決した事例

状況

①10年以上前に亡くなった父A名義の不動産の相続登記をしたい。

②Aは在日韓国人であったが、死亡の旨は韓国に届け出ていない。

③Aの相続人は妻Bと子のC、D、Eであったが、Eは最近亡くなった。

④Cは日本国籍に帰化しているが、B、D、Eは韓国籍である。

⑤Eも死亡の旨を韓国に届け出ていない。

⑥Eの相続人は、妻と子供の2名であった。

司法書士の提案&お手伝い

①被相続人が10年以上前に亡くなっているので、住民票の除票から最後の住所をたどることができないため、外国人登録原票が必要になる旨お伝えした。

②被相続人が韓国籍である場合には、韓国の公文書である家族関係登録簿(基本証明書・家族関係証明書・婚姻関係証明書・入養関係証明書・親養子入養関係証明書)を韓国の登録基準地(日本の本籍地にあたる)で集める必要があるとお伝えした。

③2008年より前は韓国も戸籍制度であったため、除籍謄本が必要になるとお伝えした。

④相続人が韓国籍であった場合には、家族関係登録簿の家族関係証明書を韓国から取り寄せる必要があるとお伝えした。

⑤上記書類一式の収集やA及びEの死亡の届けを弊所でまとめてできるとご提案した。

⑥遠方に住む相続人とも弊所から郵送のやり取りができるとお伝えした。

⑦相続人兼被相続人であるEの相続手続きも含めて行えるとお伝えした。

結果

①被相続人の最後の住所は、出入国在留管理庁とやりとりを行うことで特定できた。

②被相続人、相続人についての勧告の公文書である家族関係登録簿(基本証明書・家族関係証明書・婚姻関係証明書・入養関係証明書・親養子入養関係証明書)の収集及び翻訳の手配を弊所で行った。

③韓国に出されていなかったA及びEの死亡の届けを提出し、韓国の家族関係登録簿上も、死亡の旨を反映してもらうことができた。

司法書士のポイント

在日韓国人の方の相続登記においては、韓国の書類収集や、翻訳が必要です。

今回のケースのように、被相続人が10年以上前に亡くなっている場合、さらに手続きは難しくなります。相続人が亡くなっている(数次相続)ときは相続人の数がさらに増え、手続きが一層難しくなってしまいます。

また、在日3世、在日4世となると韓国の手続きが何もされていないケースも少なくありません。仮に出生の届けが韓国に出されていない場合、無戸籍状態になってしまいます。

在日韓国人の方の相続手続きも数多く受任している弊所では、お客様の手を煩わせることなく、必要書類の収集から不動産の名義変更まで一括してお手伝いすることができます。相続手続きで行き詰ってしまいそうな場合は弊所にご相談ください。初回1時間無料にてご相談受け付けております。

その他の解決事例はこちらから

・韓国籍の被相続人が所有する土地の相続登記を申請した事例

依頼人Aの母Bが亡くなった。Bは韓国籍であり、日本人のCと結婚して日本に住んでいた。…続きを読む

・被相続人と相続人が韓国籍・朝鮮籍であった場合の解決事例

韓国籍である被相続人のAが亡くなり、長男Bが相談に来た。Aの長女であるC(韓国籍)は既にAよりも前に亡くなっており、Cの相続人は夫であるD(韓国籍)とその子供E(韓国籍)、F(韓国籍)、G(朝鮮籍)がいる。…続きを読む

当事務所のサポート内容

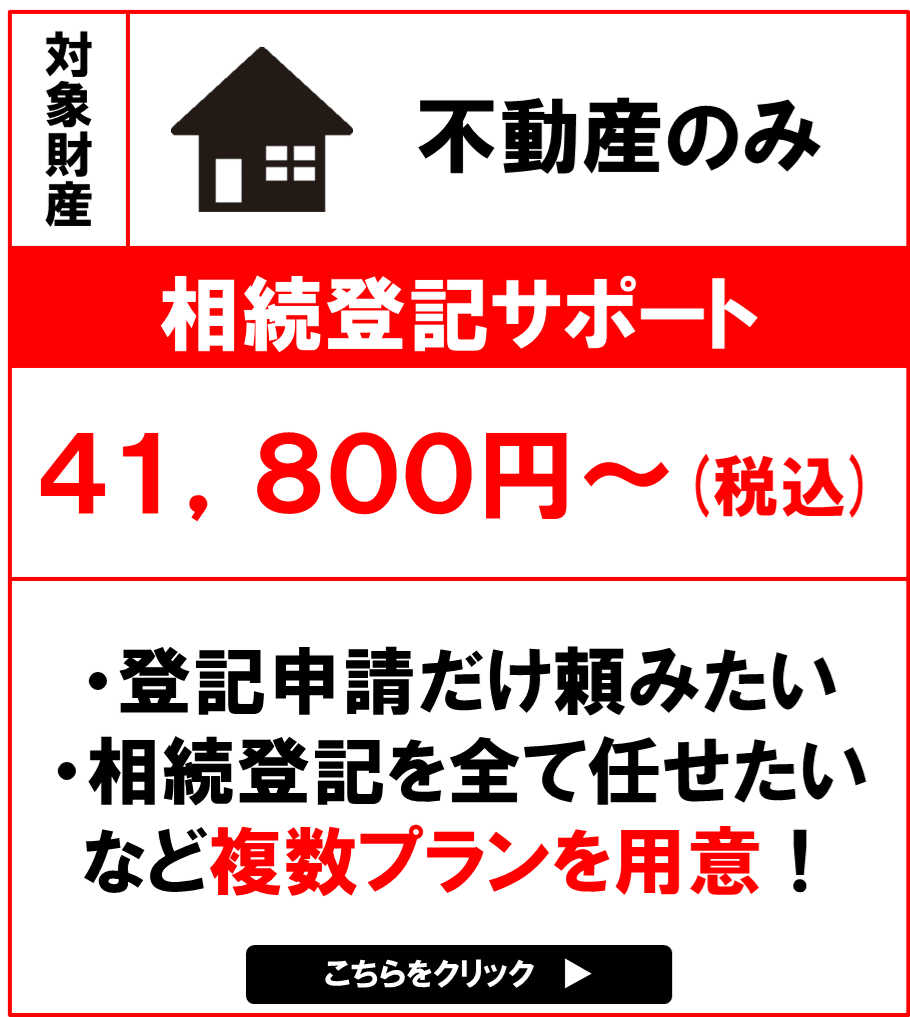

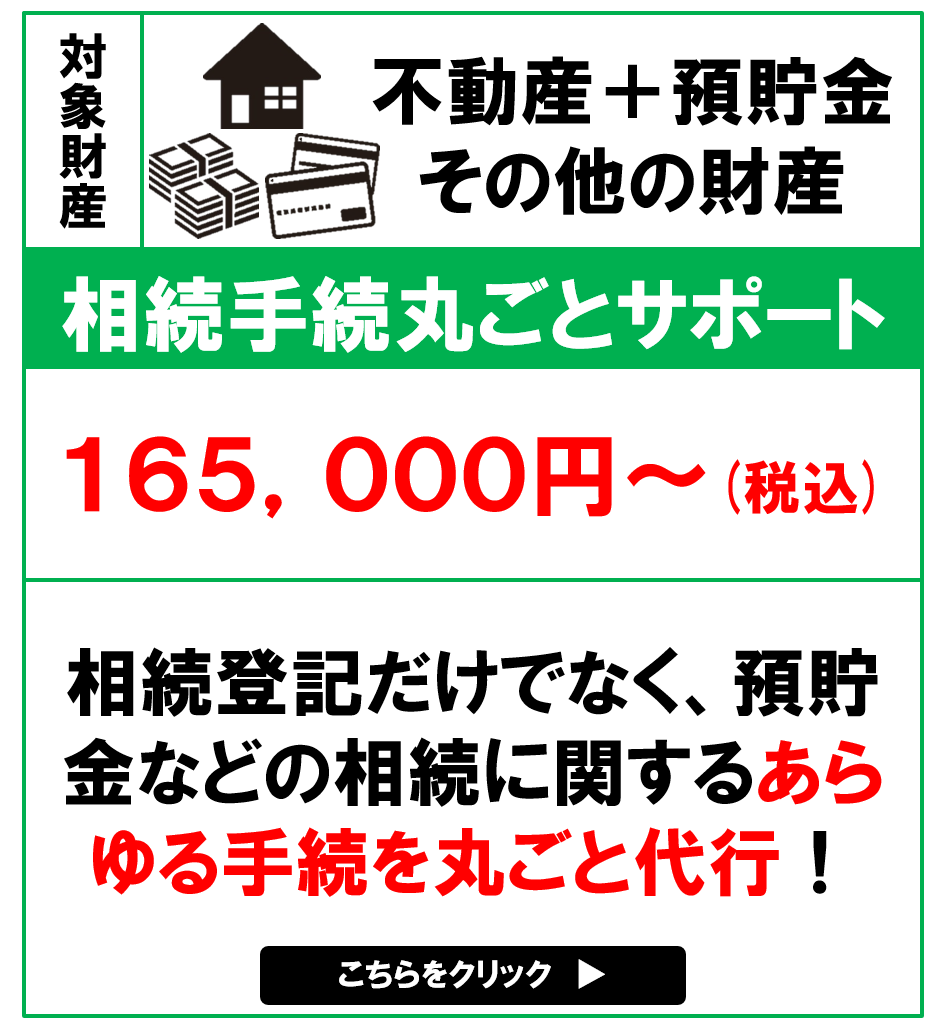

当事務所にご依頼いただければ、相続人の調査から遺産分割協議書の作成、およびその受け渡しを、全てサポートいたしますから、慣れない手続きや書類の準備・作成に振り回されることなく、故人を悼む日々を過ごすことができます。

ややもすれば感情的になりがちな遺産分割についても、冷静にかつ円満に解決できるよう、第三者である専門家が法的なアドバイスを行います。相続をきっかけにして、相続人どうしがいがみ合う、いわゆる「争族」にならないように、知恵と知識と経験でサポートさせていただきます。

相続手続き丸ごと代行サービス(遺産整理業務)について詳しくはこちらまたは画像をクリック↓↓

料金

| 相続財産の価額 | 報酬額 |

|---|---|

| 200万円以下 | 16.5万円(税込) |

| 500万円以下 | 27.5万円(税込) |

| 500万円を超え5000万円以下 | {価額の1.32%+20.9万円}(税込) |

| 5000万円を超え1億円以下 | {価額の1.1%+31.9万円}(税込) |

| 1億円を超え3億円以下 | {価額の0.77%+64.9万円}(税込) |

| 3億円以上 | {価額の0.44%+163.9万円}(税込) |

※ 上記報酬の他に、別途実費をいただきます。

この記事を担当した司法書士

司法書士法人・行政書士法人 エムコミュー

代表

小野 圭太

- 保有資格

司法書士 行政書士 民事信託士

- 専門分野

-

相続・遺言・民事信託・不動産売買

- 経歴

-

司法書士法人・行政書士法人エムコミューの代表を勤める。 平成25年12月に「司法書士法人・行政書士法人エムコミュー」を開業。相談者の立場に立って考える姿勢で、「ご家族の絆を一番に!」を事務所の理念 にしており、お客様の家族まで幸せを考えた提案をモットーにしている。また、相続の相談件数1200件以上の経験から相談者からの信頼も厚い。